Pouvez-vous nous présenter la SGI Invictus Capital & Finance

Invictus Capital & Finance ou ICF est une jeune société de gestion et d’intermédiation, agréée par l’AMF-UMOA et ayant son siège à Dakar. Elle a moins de 5 ans d’existence, ce qui peut en étonner plus d’un au regard de notre trackrecord. Elle appartient à une holding financière portée par Monsieur El Hadji Mbacké FALL, ancien banquier d’affaires avec plus de 25 ans d’expérience sur les marchés internationaux. Au sein de cette holding, nous avons une société-sœur KF Titrisation, une Société de Gestion de Fonds Commun de Titrisation de Créances, agréée par l’AMF-UMOA et lancée en novembre 2021. Cette brève présentation d’ICF, laisse apparaitre notre dynamique d’évolution dans un marché qui est en perpétuelle mutation, nous le comprenons bien et mesurons tous les enjeux.

Notre équipe est jeune, dynamique, formée par des collaborateurs compétents ayant capitalisés des années d’expérience au sein de Sociétés de Gestion et d’Intermédiation, de banques, de cabinets de conseils, de compagnies d’assurance, dans la zone UEMOA et à l’international. Elle dispose d’une forte expérience combinée sur les métiers du conseil et de la finance. J’ai eu le privilège d’être coopté pour diriger ICF, après mon parcours de banquier spécialisé dans les grandes entreprises et le financement structuré. Quels sont vos facteurs clés de succès La persévérance, l’éthique, et l’esprit d’équipe sont autant de choses qui nous caractérisent et qui rassurent nos clients tant investisseurs qu’émetteurs. Notre métier est basé sur la confiance et nous nous assurons de la renforcer chaque jour.

Notre métier est basé sur la confiance et nous nous assurons de la renforcer chaque jour.

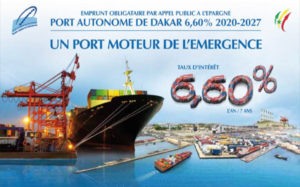

Notre base d’investisseurs est très solide et nous mettons un point d’honneur à nous surpasser continuellement afin de trouver des solutions adaptées pour chaque investisseur et émetteur. Il en ressort un croisement entre les intérêts de nos différents clients garantissant le succès de nos transactions et le renforcement de notre image tant à l’échelle régionale qu’à l’échelle internationale. Pour la petite histoire, notre première opération pour le Port Autonome de Dakar a été un franc succès avec une collecte de 94 milliards FCFA contre 60 milliards initialement recherchés. Cette opération a d’ailleurs été primée au Bonds & Loans Africa AWARDS en 2022 comme la transaction obligataire phare en devise locale des années 2020 et 2021.

Après ce succès, vous êtes revenu rapidement au-devant de la scène avec l’opération de l’Etat du Sénégal, n’avez-vous pas appréhender la situation économique actuelle ?

Ce n’est pas le genre de la maison, si je peux m’exprimer ainsi. Nous avons pris en compte tous les facteurs de risque ainsi que les potentielles évolutions sur le marché avec la nouvelle politique monétaire de la BCEAO. Il en est ressorti une nouvelle structuration avec la répartition de l’émission obligataire en trois tranches avec des maturités et des taux adaptés à chaque catégorie d’investisseurs. Comme mentionné plus tôt, notre métier est d’arranger et de conseiller avant de procéder au placement. Nous savions dès le départ que les principaux investisseurs, en l’occurrence les banques, auraient des contraintes avec la nouvelle politique monétaire pour participer à cette opération. On parle des investisseurs historiques qui représentent 90% des souscriptions aux émissions souveraines. Il nous fallait revoir et modifier la cartographie des investisseurs grâce à beaucoup de recherches et de sensibilisation envers les investisseurs potentiels.

Nous avons conçu une structuration qui répondait aux attentes des investisseurs cibles tout en s’alignant aux attentes du client…

Le challenge est dans notre ADN et le résultat a été à la hauteur de nos attentes, avec une structuration qui répondait aux attentes des investisseurs cibles tout en s’alignant aux attentes du client, pour qui nous avons l’obligation de préserver ses intérêts. Aussi, il faut dire que l’Etat du Sénégal est un émetteur de référence qui a fini de prouver la qualité de sa signature dans notre marché comme à l’international, mais aussi qui présente de bonnes perspectives de développement, la réussite de cette opération en est une parfaite preuve.

Comment avez-vous vécu le placement de cet emprunt obligataire dans le contexte actuel du marché ?

Très bien, nous avons démarché plusieurs investisseurs qui sont convaincus de la qualité de l’émetteur et pour lesquels la structuration était très adaptée du fait des

durations et rendements proposés sur chaque tranche. Les autorités ont été très sensibles à notre analyse du marché ainsi qu’à notre proposition. Cela a eu pour effet de garantir le succès de cette opération dans un contexte extrêmement difficile. Pour info, nous venions juste de clôturer un placement privé pour un de nos clients et la semaine qui a suivi nous lancions l’Appel Public à l’Epargne de l’Etat du Sénégal. Il faut dire que nous avons eu un premier trimestre très rythmé, mais que notre

équipe a su piloter avec brio.

En tant que jeune SGI, vous avez structuré deux Appels Publics à l’Epargne en l’espace de 3 ans pour plus de 260 Milliards FCFA. Quelle est la suite ?

Deux APE, un placement privé et plusieurs transactions hors marché, sans oublier nos activités courantes de trading et conservation avec le lancement de la gestion sous mandat pour nos clients. Notre approche est systématiquement orientée résultat avec des sourcings de transactions en continu et des structurations différentes pour chaque client émetteur. En résumé, nous vous recommandons de rester connecté et de suivre avec la plus grande attention notre SGI.

Maintenant focus sur vous Monsieur Isaac MBAYE, avez-vous ressenti une grande différence entre la banque et la SGI ?

Une très grande. Vous ne mesurer même pas à quel point. Je suis venu dans un environnement nouveau pour moi avec un rythme soutenu, mais j’ai eu la chance d’avoir une équipe de qualité qui a facilité mon insertion et continue chaque jour à renforcer mes compétences pour répondre au mieux aux attentes de nos clients mais également de mes collaborateurs en termes de management. En réalité, mes anciennes fonctions étaient orientées structuration et l’insertion a été facile une fois les points de convergence trouvés, ce qui a été assez rapide avec le soutien du Conseil d’Administration ainsi que de toute l’équipe de Invictus Capital & Finance. J’en profite pour les remercier et les encourager.