Qu’est-ce qu’un Contrat à Terme, plus couramment appelés « futures » ?

Les contrats à terme occupent une place essentielle dans le monde de la finance, offrant aux investisseurs des outils puissants pour gérer leurs portefeuilles. Utilisés aussi bien par des professionnels que des particuliers avertis, les futures permettent de spéculer sur les fluctuations de divers actifs sous-jacents, qu’il s’agisse d’actions, d’indices boursiers, ou encore de matières premières.

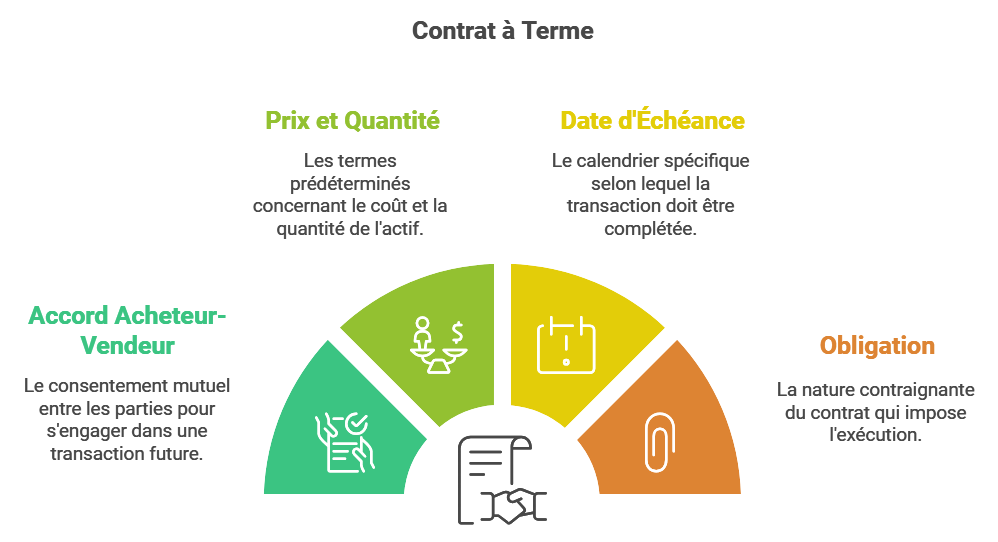

Qu’est-ce qu’un Contrat à Terme ?

Un contrat à terme plus couramment appelés « futures », est un engagement formel entre deux parties, l’acheteur et le vendeur, qui s’accordent sur une transaction future. Ils fixent à l’avance le prix et la quantité de l’actif sous-jacent qui sera acheté ou vendu, ainsi que la date d’échéance de l’opération. À l’échéance, l’acheteur s’engage à acheter l’actif au prix convenu, tandis que le vendeur doit livrer cet actif, concrétisant ainsi l’engagement pris. Le caractère ferme du contrat rend son exécution obligatoire, même si le marché a évolué de manière défavorable pour l’une des deux parties.

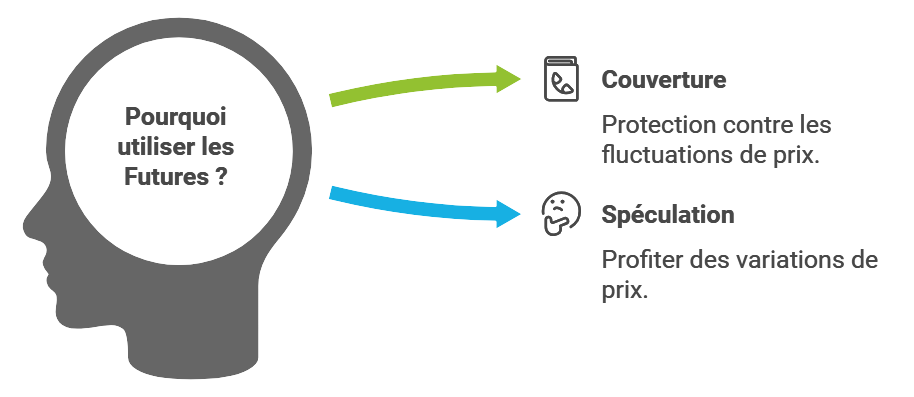

Pourquoi utiliser les Futures ?

Les futures offrent deux principales utilisations aux investisseurs : la couverture et la spéculation.

- Couverture de portefeuille : Les investisseurs se servent des futures pour se protéger contre les fluctuations du marché. En cas de baisse anticipée d’un actif, un investisseur peut vendre des futures afin de compenser la perte potentielle dans son portefeuille.

- Dynamisation des performances : Les futures permettent aussi d’exploiter des variations de prix pour obtenir des gains potentiels. Si l’investisseur anticipe une hausse de l’actif, il achètera des futures, espérant que le prix augmente. À l’inverse, s’il s’attend à une baisse, il peut vendre des futures pour profiter d’une éventuelle chute des cours.

Dépôts de garantie et appels de marge

Pour participer au marché des futures, l’investisseur doit déposer une garantie initiale qui agit comme une caution. Ce dépôt vise à réduire le risque de contrepartie et à assurer la bonne exécution du contrat en cas de défaillance de l’une des parties.

Une fois la position prise, l’investisseur reçoit des appels de marge quotidiens qui reflètent les variations de valeur de sa position. Si la prévision de l’investisseur est correcte et que la valeur de l’actif sous-jacent évolue dans le sens anticipé, il bénéficie d’un appel de marge positif, augmentant ses profits. Dans le cas contraire, l’appel de marge peut générer une perte. Lorsque le solde du compte devient insuffisant pour répondre aux appels de marge, la position peut être liquidée, et le dépôt de garantie est utilisé pour compenser les pertes éventuelles.

Les risques et opportunités des Futures

Bien qu’ils offrent des opportunités de rendement, les futures sont également associées à des risques élevés, notamment à cause de leur effet de levier. Ce mécanisme amplifie les gains potentiels, mais aussi les pertes. Ainsi, les investisseurs doivent posséder une solide connaissance du marché pour éviter les conséquences d’une mauvaise anticipation.

En conclusion, les futures constituent des instruments de choix pour les investisseurs avertis qui cherchent à dynamiser leurs portefeuilles ou à gérer leurs risques. Ils exigent toutefois un suivi rigoureux et une gestion quotidienne des appels de marge pour éviter des conséquences financières significatives.