Les Obligations Perpétuelles :

Une source de revenu à durée illimitée pour investisseurs avisés

Les obligations perpétuelles sont des titres de créance qui se distinguent par l’absence de date d’échéance. Cela signifie que l’émetteur n’a aucune obligation de rembourser le capital emprunté, et que les détenteurs de ces obligations perçoivent des revenus réguliers sous forme de coupons de manière indéfinie sans garantie de remboursement du capital. Ces caractéristiques en font des instruments financiers uniques, à mi-chemin entre l’obligation traditionnelle et une action offrant des dividendes. Cependant, leur utilisation reste très limitée, car peu d’émetteurs sont considérés comme suffisamment solides pour garantir indéfiniment le paiement des intérêts. Cette niche est principalement réservée à des institutions ou à des gouvernements jouissant d’une grande stabilité financière.

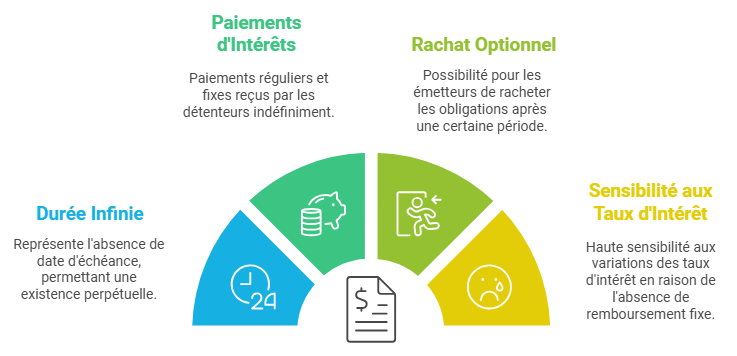

Caractéristiques principales :

- Durée infinie : Contrairement aux obligations classiques qui ont une date d’échéance définie, les obligations perpétuelles n’ont pas de maturité.

- Paiements d’intérêts : Les détenteurs reçoivent des intérêts périodiques, généralement fixes, aussi longtemps que l’obligation est en circulation.

- Remboursement éventuel : Certaines obligations perpétuelles incluent une option de rachat, permettant à l’émetteur de rembourser l’obligation après une certaine période, mais ce n’est pas obligatoire.

- Exposition au risque de taux d’intérêt : Les obligations perpétuelles sont très sensibles aux variations des taux d’intérêt, car elles ne bénéficient pas d’une date de remboursement fixe qui permettrait de récupérer le principal.

Utilité et émetteurs

- Les obligations perpétuelles sont souvent émises par des institutions financières (comme des banques) ou des gouvernements pour lever des fonds tout en différant l’obligation de rembourser le capital.

- Elles sont parfois utilisées pour renforcer les fonds propres des banques, car elles peuvent être considérées comme une forme de quasi-capital dans certains cadres réglementaires.

Avantages pour les émetteurs

- Pas besoin de rembourser le principal, ce qui réduit la pression sur la trésorerie.

- Une source stable et à long terme de financement.

Risques pour les investisseurs

- Risque de ne jamais récupérer le capital initial.

- Risque de taux d’intérêt : si les taux augmentent, la valeur de marché de l’obligation peut diminuer.

- Risque d’insolvabilité : si l’émetteur devient incapable de payer les coupons, l’investisseur peut perdre sa source de revenu.

Conclusion

Les obligations perpétuelles sont des instruments financiers atypiques offrant des revenus réguliers tout en évitant à l’émetteur de rembourser le capital. Cependant, leur nature illimitée et leur risque élevé en font des produits réservés à des investisseurs avertis. Bien qu’elles soient peu présentes sur les marchés aujourd’hui, elles représentent une solution de financement innovante pour les émetteurs solides, tout en proposant un potentiel de rendement intéressant pour les portefeuilles à la recherche de diversification.

Articles récents

-

Revue hebdomadaire de la semaine du 25 au 29 novembre 202409 Déc 2024

-

FOMO : Comprendre et Surmonter la Peur de Manquer une Opportunité02 Déc 2024

-

Revue hebdomadaire de la semaine du 18 novembre 202402 Déc 2024

-

Les Obligations Perpétuelles : Une source de revenu à durée illimitée pour investisseurs avisés25 Nov 2024